注会《税法》重要知识点:收入总额(三)

应纳税所得额

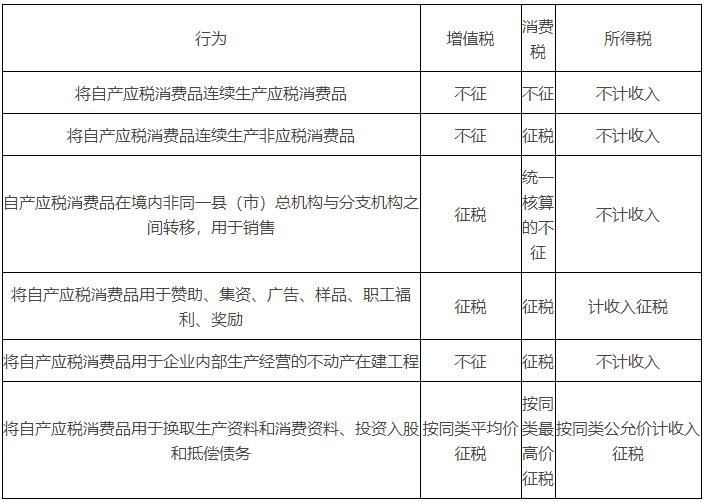

(三)处置资产收入的确认

1.内部处置资产——所有权在形式和实质上均不变,不视同销售确认收入(将资产移至境外的除外):

(1)将资产用于生产、制造、加工另一产品。

(2)改变资产形状、结构或性能。

(3)改变资产用途(如自建商品房转为自用或经营)。

(4)将资产在总机构及其分支机构之间转移。

(5)上述两种或两种以上情形的混合。

(6)其他不改变资产所有权属的用途。

计量:相关资产的计税基础延续计算。

2.资产移送他人——资产所有权属已发生改变,按视同销售确定收入:

(1)用于市场推广或销售。

(2)用于交际应酬。

(3)用于职工奖励或福利。

(4)用于股息分配。

(5)用于对外捐赠。

(6)其他改变资产所有权属的用途。

计量:除另有规定外,按照被移送资产的公允价值确认销售收入。

【归纳】

(四)非货币性资产投资企业所得税处理

非货币性资产,是指现金、银行存款、应收账款、应收票据以及准备持有至到期的债券投资等货币性资产以外的资产。

【政策解释】

1.投资方与被投资方

投资的企业必须是居民企业,被投资企业也必须是居民企业(现存或新设立均适用)。

2.投资方式

非货币性资产投资。非货币性资产是指现金、银行存款、应收账款、应收票据以及准备持有至到期的债券投资等货币性资产以外的资产。

3.核心政策

税收递延——不超过5年期限内,分期均匀计入相应年度的应纳税所得额。

4.所得确定

企业以非货币性资产对外投资,应对非货币性资产进行评估并按评估后的公允价值扣除计税基础后的余额,计算确认非货币性资产转让所得。

5.收入的实现

应于投资协议生效并办理股权登记手续时,确认非货币性资产转让收入的实现。

6.递延纳税的停止

企业在对外投资5年内注销、转让上述股权或者投资收回的,应停止执行递延纳税政策,并就递延期内尚未确认的非货币性资产转让所得,在注销、转让或者投资收回当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税。

(五)企业转让上市公司限售股有关所得税处理

因股权分置改革造成原由个人出资而由企业代持有的限售股,企业在转让时按以下规定处理:

(1)企业转让上述限售股取得的收入,应作为企业应税收入计算纳税。

(2)依法院判决、裁定等原因,通过证券登记结算公司,企业将其代持的个人限售股直接变更到实际所有人名下的,不视同转让限售股。

(六)企业接收政府和股东划入资产的企业所得税处理

1.企业接收政府划入资产的企业所得税处理

【解释】包括企业接收政府投资资产、政府指定用途资产、政府无偿划入资产三种情况:

(1)投资划入——作为国家资本金

县级以上人民政府及有关部门将国有资产作为股权投资划入企业的,企业应将其作为国家资本金(包括资本公积)处理,属于非货币性资产的,其计税基础应按政府确定的接收价值确定。

(2)无偿划入且指定专门用途——作为不征税收入

县级以上人民政府及有关部门将国有资产无偿划入企业,凡指定专门用途,且企业已按专项用途管理的,可作为不征税收入处理。

(3)其他无偿划入——确定应税收入

企业接收县级以上人民政府及有关部门无偿划入资产,属于前述情形以外的,按政府确定的该项资产的接收价值计入当期收入总额计算缴纳企业所得税。政府没有确定接收价值的,按资产的公允价值计算确定应税收入。

2.企业接收股东划入资产的企业所得税处理

【解释】包括约定作为资本金(包括资本公积)、作为收入两种情况:

(1)企业接收股东划入资产(包括股东赠与资产、上市公司在股权分置改革过程中接收原非流通股股东和新非流通股股东赠与的资产、股东放弃本企业的股权,下同),凡合同、协议约定作为资本金(包括资本公积)且在会计上已做实际处理的,不计入企业的收入总额,企业应按公允价值确定该项资产的计税基础。

(2)企业接收股东划入资产,凡作为收入处理的,应按公允价值计入收入总额,计算缴纳企业所得税,同时按公允价值确定该项资产的计税基础。

课程推荐

- 注册会计师普通班

- 注册会计师特色班

- 注册会计师精品班

- 注册会计师实验班

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 普通班 | 班次特色 |

200元/一门 |

购买 |

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

特色班 |

班次特色 |

350元/一门 | 购买 |

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 精品班 | 班次特色 |

650元/一门 | 购买 |

| 课程班次 | 课程介绍 | 价格 | 购买 |

|---|---|---|---|

| 实验班 |

班次特色 |

900元/一门 | 购买 |

- 注册会计师机考模拟系统综合版

您现在的位置:

您现在的位置: